数据来源:中指数据CREIS

信用风险

大型房企出险增多,违约触发因素多样

据统计,2021年发生违约风险事件的房企有12家。理财产品违约、美元债违约、信托违约成为触发违约的主要因素。另有7家企业虽未发生实质性违约,但存在进入债务展期程序、或有商票到期拒付等潜在违约事件。受政策、市场等因素影响,2021年出险房企呈现大型房企增多、违约因素多样的特点。

由于前期市场波动已经铺垫了下行预期,部分房企开始通过资产变现、股权融资、股东借款等手段积极化解风险,金融机构、监管也已形成相应的风险处置原则和路径,预计年内出险企业的数量和频率将有所降低。

到期债务

开年即是偿债高峰,海外债信托到期承压

截至2021年12月31日,2022年将有6589.4亿元债券到期,其中信用债占比47.0%,海外债占比53.0%;海外债偿债高峰集中在上半年,信用债集中在3-9月。海外债主要以借新偿旧形式置换到期债务,而近期发行低迷导致房企需动用自有资金偿债,部分房企将面临较大的流动性风险。

此外,2020年信托发行规模为9231.0亿元,平均发行期限在1.6年左右,2022年同样面临较大的偿还压力。

表:债券到期余额*统计

*按债券到期日统计,未考虑行权

**按2021年12月31日汇率换算为人民币

数据来源:中指数据CREIS

未来展望

审慎管理边际调整,融资表现两极分化

从房地产金融政策来看,近期召开的中国人民银行工作会议指出,2022年稳健的货币政策要灵活适度,保持流动性合理充裕,增强信贷总量增长的稳定性。要稳妥实施好房地产金融审慎管理制度,更好满足购房者合理住房需求,促进房地产业良性循环和健康发展。为了体现“稳妥”要义,房地产金融审慎管理会做出适当的边际调整,更多体现为各地、各金融机构在执行房地产金融审慎管理时,会考虑过渡期,不再层层加码。

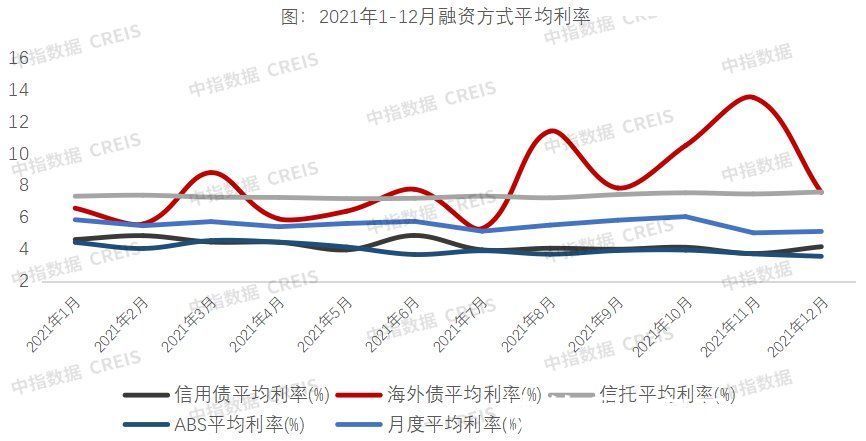

从融资渠道看,信用债受政策边际利好带动,将继续维持当前回暖状态;海外债市场仍需一段时间消化积累的风险,短期内无明显增长动力;信托受政策制约、市场波动等因素影响,回弹空间同样有限。

【 融资|2021年全国房地产行业融资盘点】从不同企业看,融资表现将两极分化。随着这一轮行业调整,一方面各房企风险化解能力、稳健经营能力得以展现;另一方面,在经历了上年的集中违约后,投资者风险厌恶情绪加重。因此,预计资金流向将出现两极分化情况:资金更多地向财务稳健、信用等级较高的优质企业归集,而中小型房企、经营激进的企业的融资空间可能受到进一步压缩。

推荐阅读

- 2021珠海横琴住宅成交榜出炉 华发琴悦湾花园居榜首|榜单| 横琴

- 华润置地|金融机构加速介入房企并购融资项目,房企融资环境改善还远吗

- 城市|地段为王!2021年买房建议:靠近3个地方,才有升值潜力

- |2022年1月全国楼市数据

- 成交|春节楼市表现低迷 成交规模逊于2021年同期

- 重庆|2021年重庆1万+楼面价项目盘点,改善需求已成主流!

- 公积金|成都多家银行房贷放款提速 专家:贷款人融资成本有望出现一定程度降低

- 空置率|2021年重庆商圈提速建设步伐 购物中心总面积近600万平方米

- 地产人过年|熬过了2021,地产人正奔赴下一场山海 | 地产

- 房价|合肥市2021年度物业管理示范项目评选结果公示